Als zzp’ers gaan lunchen of een terrasje pakken, wordt vaak ten onrechte de btw teruggevraagd en worden de kosten verkeerd in de administratie geboekt. Aan het eind van het jaar worden ze dan vervolgens door de boekhouder op de vingers getikt.

Wanneer zijn kosten zakelijk?

Zakelijke kosten zijn kosten die binnen redelijke grenzen nodig zijn voor de uitoefening van je bedrijf of kosten die rechtstreeks op je bedrijf betrekking hebben. Bij het beslissen of iets zakelijk is of niet, is het belangrijk dat aannemelijk gemaakt kan worden dat de kosten zijn gemaakt in het belang van je bedrijf. Als je bijvoorbeeld gaat lunchen met een zakenpartner, een (potentiële) klant of een leverancier dan is dit vaak duidelijk zakelijk.

Hoe zit het boekhoudkundig?

De boekhoudkundige verantwoording van een zakenlunch (representatiekosten) bestaat eigenlijk uit twee delen. Het ene deel gaat over de btw en het andere deel gaat over of je de gemaakte uitgaven mag opvoeren als kosten in je winst- en verliesrekening. Om het overzichtelijk te houden zullen we beide onderwerpen hieronder apart behandelen.

Hoe zit het met de btw?

Normaliter mag je btw over zakelijk gemaakte kosten terugvorderen als voorbelasting. In het geval van zakenlunches is de regelgeving net iets anders. Of je de btw mag terugvorderen is afhankelijk van de locatie. Waar nuttig je de lunch?

Lunch op kantoor

Haal je de lunch in een horecagelegenheid en nuttig je deze lunch op kantoor, dan mag je de btw wel terugvorderen van de Belastingdienst.

Lunch buiten kantoor

Lunch en nuttig je in een horecagelegenheid dan mag je de btw niet terugvorderen van de Belastingdienst.

Hoe zit het met de kosten?

In de regel is het zo dat je alle kosten die je bedrijfsmatig maakt, volledig mag aftrekken van de winst. Ondernemers doen dit graag, een lagere winst betekend immers minder belasting betalen. Zakenlunches vallen onder representatiekosten net als het gebruik van genotsmiddelen, het bezoek aan congressen, seminars en studiereizen. Voor representatiekosten (zakenlunches) gelden andere regels dan voor ‘gewone’ bedrijfskosten.

Methode 1: beperkte aftrek en geen drempelbedrag

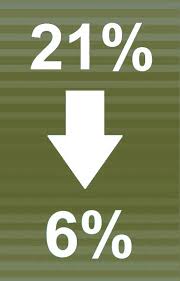

Bij deze variant mag je 73,5% van de uitgaven opvoeren als kosten voor je bedrijf. 73,5% van de uitgaven mag je dus als kosten boeken in je winst- en verliesrekening. Het restant van de uitgaven (26,5%) mag niet opgevoerd worden als kosten.

Methode 2: drempelbedrag maar daarna volledige aftrek

Tot de drempel van € 4.500,- zijn kosten voor lunches niet aftrekbaar. Haal je deze drempel wel dan mag je over het meerdere 100% van de uitgaven als kosten boeken in je winst- en verliesrekening.

Deze methode is voor het merendeel van de zzp’ers niet aantrekkelijk. De drempel is simpelweg te hoog, het omslagpunt ligt op ca. *€17.000,– aan kosten. Ieder jaar mag je opnieuw kiezen welke methode je wilt toepassen.

Hoe verwerk ik een zakenlunch in mijn administratie?

De meeste zpp’ers gebruiken dus methode één: ‘beperkte aftrek’. Er zijn drie manieren om de beperkte aftrek te verwerken in je administratie.

Methode 1: elke uitgave handmatig corrigeren

Hierbij splits je elke uitgave (lunch) apart uit. Dit is de meest bewerkelijke methode maar boekhoudkundig gezien wel de meest nette manier van boeken.Stel je luncht voor € 10,- je boekt dan € 7,35 als kosten en € 2,65 privé.

Methode 2: het totaal één keer handmatig corrigeren

Stel je hebt in 2016 vijf keer geluncht voor € 20,-. Het totaal aan zakenlunches komt daarmee uit op € 100,- je boekt dan aan het eind van het jaar één keer € 73,50 als kosten en € 26,50 privé.

Methode 3: geautomatiseerd uitsplitsen en boeken

Er zijn nog weinig boekhoudprogramma’s die uitsplitsing per uitgave geautomatiseerd aanbieden. (verhouding 73,5% kosten / 26,5% privé). De meest efficiënte manier van boeken. Voorbeelden zijn bijvoorbeeld Acumulus en MoneyMonk.

*€4500 / (100% – 73,5% = 26,5%) = €16981,14

Bron: ZZP Barometer